Do kiedy można się rozliczyć w Niemczech w 2025 roku?

- Artykuł sponsorowany

Szczegółowo terminy związane z rozliczeniem podatku za rok 2024 w Niemczech, które należy wziąć pod uwagę opisaliśmy poniżej, najważniejszym jednak jest ten dla osób mających obowiązek rozliczenia - upływający 31.07.2025 - dowiedz się więcej na jego temat.

Rozliczenie podatku w Niemczech to temat, który co roku budzi wiele pytań, zarówno wśród rezydentów, jak i osób pracujących tymczasowo za granicą. Odpowiadamy na nie, byś mógł uniknąć problemów i ewentualnych kar.

Ostateczny termin złożenia zeznania dla osób mających obowiązek rozliczenia podatku

Osoby, które mają obowiązek złożenia deklaracji podatkowej za rok 2024, muszą to zrobić do 31 lipca 2025 roku. Obowiązek przedłożenia deklaracji wykazującej dochody osiągnięte w danym roku podatkowym dotyczy m.in. osób:

- którym z niemieckiego urzędu skarbowego został przydzielony Steuernummer,

- które w trakcie roku podatkowego posiadali nadaną 3-cią lub 6-tą klasę podatkową,

- mających przyznany przez Urząd Skarbowy tzw. Steuerfreibetrag

- które otrzymały od urzędu wezwanie do dokonania rozliczenia

rozliczenie podatkowe, pit, niemcy

Do kiedy można się rozliczyć w Niemczech w 2025 roku?

fot. materiały prasowe

Jeżeli korzystasz z usług biura rachunkowego, doradcy podatkowego (Steuerberater) lub stowarzyszenia pomocy podatkowej (Lohnsteuerhilfeverein), termin w jakim można złożyć deklarację zostaje wydłużony do końca lutego 2026 roku. Jest to istotna informacja, która może pomóc uniknąć stresu związanego z presją czasu w jakim należy przesłać wypełnioną deklarację by rozliczenie PIT zostało wykonane.

Ostateczny termin rozliczenia podatku dla osób niezobowiązanych do rozliczenia podatku z Niemiec

Jeżeli nie masz obowiązku składania deklaracji podatkowej, możesz jednak zdecydować się na dobrowolne rozliczenie dochodów za lata wcześniejsze (Antragsveranlagung). W takim przypadku masz czas aż do 31 grudnia 2028 roku na złożenie deklaracji za rok 2024.

Czy warto złożyć dobrowolne rozliczenie podatku z Niemiec?

Dobrowolne złożenie deklaracji podatkowej przed niemieckim urzędem skarbowym może być korzystne, jeśli spodziewasz się zwrotu nadpłaconego podatku, na przykład z tytułu ulg podatkowych, kosztów uzyskania przychodu czy odliczeń za podróże służbowe.

rozliczenie podatkowe, pit, niemcy

Do kiedy można się rozliczyć w Niemczech w 2025 roku?

fot. materiały prasowe

Do kiedy można wykonać dobrowolne rozliczenie w Niemczech?

Jeśli nie jesteś zobowiązany do złożenia zeznania podatkowego w Niemczech, masz możliwość złożenia go dobrowolnie w ciągu czterech lat od zakończenia danego roku podatkowego.

Oznacza to, że rozliczenie podatku z Niemiec za rok 2021 możesz złożyć do 31 grudnia 2025 roku. Dobrowolne rozliczenie może przynieść korzyści w postaci zwrotu nadpłaconego podatku.

Uwaga, to do jakiej klasy podatkowej przynależysz nie ma wpływu na termin rozliczenia podatku z Niemiec. Podobnie, jak to czy masz (lub nie) ograniczony obowiązek podatkowy.

Dlaczego warto zadbać o termin składania rozliczenia podatku?

Niedotrzymanie terminów złożenia deklaracji podatkowej może prowadzić do kar finansowych oraz odsetek za zwłokę, które niemiecki urząd skarbowy nalicza za każdy miesiąc opóźnienia.

Niemieckie urzędy skarbowe (Finanzamt) są bardzo skrupulatne w egzekwowaniu obowiązków podatkowych, dlatego warto zaplanować wszystkie kroki z odpowiednim wyprzedzeniem.

TimeTax, który specjalizuje się w rozliczeniach podatku z Niemiec. Oferuje profesjonalną pomoc, dzięki której rozliczenie podatku przebiega szybko i bezproblemowo.

rozliczenie podatkowe, pit, niemcy

Do kiedy można się rozliczyć w Niemczech w 2025 roku?

fot. materiały prasowe

Dzięki doświadczeniu w pracy z niemieckim systemem podatkowym oraz znajomości niemieckich przepisów podatkowych masz pewność, że Twoja deklaracja podatkowa zostanie złożona w wyznaczonym terminie i zgodnie z obowiązującymi przepisami jakie obejmuje system podatkowy w Niemczech. Ponadto TimeTax dba o wszystkie szczegóły by rozliczenie podatku z Niemiec było dla Ciebie korzystne. Pozwala uniknąć ewentualnych błędów i opóźnień, a także zapewnia optymalizację zwrotu podatku.

Termin wydania kart podatkowych (Lohnsteuerbescheinigung)

Niemieccy pracodawcy pod koniec lutego następnego roku zobowiązani są do wydania kart podatkowych (Lohnsteuerbescheinigung) pracownikom. Dlatego też jeżeli do końca lutego przyszłego roku nie uzyskasz tego dokumentu warto skontaktować się z pracodawcą.

Co to jest karta podatkowa?

Karta podatkowa zawiera informacje o wysokości dochodów oraz odprowadzonych zaliczkach na podatek dochodowy, które są niezbędne do poprawnego wypełnienia rocznego zeznania podatkowego dla niemieckiego urzędu skarbowego. Warto dopilnować, aby otrzymać ten dokument na czas, ponieważ jest to podstawowy element do przygotowania rozliczenia podatku.

Uzyskanie polskiego zaświadczenia o dochodach

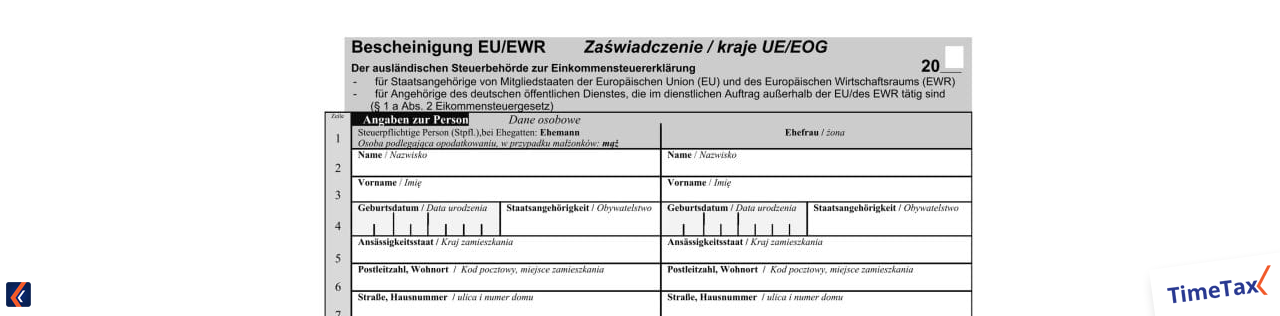

Jeśli uzyskujesz dochody zarówno w Polsce, jak i w Niemczech, możesz potrzebować zaświadczenia o dochodach (zaświadczenie EU/EOG) potwierdzającego dochód uzyskany poza Niemcami. Dokument ten jest wymagany, aby poprawnie wykazać dochody uzyskane za granicą i uniknąć podwójnego opodatkowania.

rozliczenie podatkowe, pit, niemcy

Do kiedy można się rozliczyć w Niemczech w 2025 roku?

fot. materiały prasowe

Proces uzyskania zaświadczenia z polskiego urzędu skarbowego może zająć kilka tygodni, gdyż rozliczenie pit (złożenie zeznania podatkowego w Polsce) często jest niezbędne. Dlatego, mając na uwadze możliwość wydłużenia czasu opracowania przez urząd, warto złożyć wniosek z wyprzedzeniem, aby mieć pewność, że wszystkie dokumenty będą gotowe na czas rozliczenia.

Jak złożyć zeznanie podatkowe w Niemczech?

Każda osoba, która pracowała w Niemczech ma prawo zawnioskować do niemieckiego urzędu skarbowego o zwrot podatku z Niemiec, jest on możliwy szczególnie w momencie kiedy podatnikowi należy się rozliczenie ulg podatkowych oraz kosztów to kolejny argument by skorzystać z pomocy doradcy podatkowego.

Zeznanie podatkowe w Niemczech można złożyć na kilka sposobów:

- Online przez portal ELSTER - jest to oficjalny system elektronicznego składania deklaracji podatkowych. Wymaga rejestracji i potwierdzenia tożsamości.

- Za pomocą oprogramowania podatkowego - istnieje wiele programów i aplikacji ułatwiających wypełnienie deklaracji, które są intuicyjne i prowadzą krok po kroku przez proces.

- W formie papierowej - możesz pobrać odpowiednie formularze ze strony urzędu skarbowego (Finanzamt) lub odebrać je osobiście i wypełnić ręcznie.

- Przez doradcę podatkowego - skorzystanie z usług Steuerberatera lub Lohnsteuerhilfeverein może być korzystne, zwłaszcza jeśli masz skomplikowaną sytuację podatkową.

rozliczenie podatkowe, pit, niemcy

Do kiedy można się rozliczyć w Niemczech w 2025 roku?

fot. materiały prasowe

Każda osoba, która legalnie pracowała, nie tylko na terenie Niemiec, odprowadza zaliczki na podatek dochodowy z wynagrodzenia. Często okazuje się, że kwota zapłaconych zaliczek przewyższa faktyczne zobowiązanie podatkowe, zwłaszcza jeśli uwzględnimy różne ulgi i koszty uzyskania przychodu. W takiej sytuacji podatnik może uzyskać zwrot podatku. To główny powód, dla którego warto wykonać rozliczenie podatku z Niemiec

W takim przypadku możliwe jest odzyskanie nadpłaconego podatku. Skorzystanie z pomocy doradcy podatkowego może pomóc w pełnym wykorzystaniu dostępnych ulg i odliczeń, co może znacząco zwiększyć kwotę zwrotu.

Tradycyjne sposoby rozliczenia podatku z Niemiec

Tradycyjne rozliczenie podatkowe polega na wypełnieniu papierowych formularzy podatkowych i złożeniu ich w lokalnym urzędzie skarbowym. Proces ten obejmuje:

- pobranie odpowiednich formularzy (np. Mantelbogen, Anlage N),

- wypełnienie danych osobowych, informacji o dochodach i odliczeniach,

- dołączenie niezbędnych dokumentów i zaświadczeń,

- złożenie kompletu dokumentów osobiście lub pocztą.

Rozliczenie podatku z Niemiec online

Rozliczenie online na terenie Niemiec jest coraz bardziej popularne ze względu na wygodę i szybkość. Korzystając z portalu ELSTER lub innych aplikacji, możesz:

- Wypełnić deklarację elektronicznie, z automatycznymi podpowiedziami i obliczeniami.

- Przesłać zeznanie bezpośrednio do urzędu skarbowego.

- Śledzić status swojego rozliczenia.

- Oszczędzić czas i zminimalizować ryzyko błędów.

rozliczenie podatkowe, pit, niemcy

Do kiedy można się rozliczyć w Niemczech w 2025 roku?

fot. materiały prasowe

Jakie ulgi podatkowe warto uwzględnić w deklaracji podatkowej by otrzymać zwrot podatku?

Niemieckie przepisy podatkowe przewidują wiele ulg i odliczeń, które odliczone od podstawy opodatkowania mogą obniżyć należny podatek od zarobków w Niemczech:

- koszty uzyskania przychodu (Werbungskosten): Dojazdy do pracy, zakup narzędzi i materiałów, koszty szkolenia zawodowego,

- wydatki na podnoszenie kwalifikacji: Kursy, szkolenia, studia podyplomowe związane z pracą.

- wydatki na opiekę nad dziećmi: Koszty przedszkola, żłobka, opiekunki,

- składki na ubezpieczenia: Ubezpieczenie zdrowotne, na życie, od bezrobocia,

- darowizny na cele charytatywne: Wpłaty na organizacje non-profit i kościoły,

- koszty prowadzenia podwójnego gospodarstwa domowego: Jeśli pracujesz w innym miejscu niż stałe miejsce zamieszkania,

- wydatki nadzwyczajne (Außergewöhnliche Belastungen): Koszty leczenia z tytułu choroby, opieki nad chorymi członkami rodziny,

- ulga przewidziana z tytułu prowadzenia gospodarstwa domowego: Wydatki na usługi domowe, takie jak sprzątanie czy naprawy.

Uwzględnienie tych ulg może znacząco zmniejszyć Twoje zobowiązanie podatkowe lub zwiększyć kwotę, która wpłynie na konto podatnika jako zwrot podatku z Niemiec.

Podsumowanie do kiedy można wykonać rozliczenie podatku w Niemczech w 2025 roku?

Rozliczenie podatku w Niemczech za pracę w roku podatkowym 2024 należy złożyć do właściwego urzędu skarbowego dla miejsca zamieszkania do 31 lipca 2025 roku, jeśli masz obowiązek złożyć deklarację podatkową.

Jeśli korzystasz z doradcy podatkowego, masz czas do końca lutego 2026 roku. Osoby, które nie mają obowiązku złożyć deklaracji, mogą to zrobić dobrowolnie do 31 grudnia 2028 roku, jeżeli z kalkulacji wynika, iż otrzymają zwrot podatku z Niemiec.

Pamiętaj o terminowym uzyskaniu niezbędnych dokumentów, takich jak karta podatkowa oraz polskie zaświadczenie o dochodach (trzeba rozliczyć PIT w Polsce), aby móc rozliczyć pit bez problemów.

Podatnicy zobowiązani stanie złożyć deklaracji na czas musisz mieć uzasadnione powody, dla których nie wywiązałeś się z obowiązku, a nieznajomość prawa czy niewiedza nie jest tu akceptowaną wymówką.

W sytuacji niewywiązania się z obowiązków podatkowych w ustalonym terminie, możesz spodziewać się, że urząd skarbowy nalicza odsetki za każdy dzień zwłoki do momentu złożenia deklaracji podatkowej bez z=względu na klasę podatkową.

Rozliczenie podatku może wydawać się skomplikowane, ale z odpowiednim przygotowaniem i znajomością obowiązujących terminów, cały proces przebiegnie sprawnie i bezstresowo. Dzięki temu też średni czas oczekiwania w jakim rozpatrywane są zeznania podatkowe i dokonywane wypłaty zwrotu podatku nie ulegnie wydłużeniu.

Jeśli masz pytania lub chcesz by Twój PIT niemiecki został rozliczony, nie wahaj się skorzystać z usług doradcy podatkowego jak TimeTax. To inwestycja, która może przynieść spore oszczędności i zaowocować wysokim zwrotem podatku.